Students who are planning to learn and understand the topics of MP Board Class 12th Economics Important Questions Unit 8 मुद्रा एवं बैंकिंग for free from this page. Make sure you use them as reference material at the time of preparation and as a good grade in the final exam. Students who find it difficult to learn English concepts can take the help of this MP Board Class 12th Economics Important Questions Unit 8 मुद्रा एवं बैंकिंग PDF and answer all questions in the exam easily. Go through the below sections and get the MP Board Class 12th Business Studies Important Questions Unit 8 PDF. Students can also download MP Board 12th Model Papers so that you can revise the entire syllabus and get more marks in your exams.

Table of content (TOC)

MP Board Class 12th Economics Important Questions Unit 8 मुद्रा एवं बैंकिंग

मुद्रा एवं बैंकिंग Important Questions

मुद्रा एवं बैंकिंग वस्तुनिष्ठ प्रश्न

प्रश्न 1.

सही विकल्प चुनकर लिखिए –

प्रश्न (a)

निम्नलिखित में किसके अनुसार “मुद्रा वह है जो मुद्रा का कार्य करे” –

(a) हार्टले विदर्स

(b) हाटे

(c) प्रो. थामस

(d) कीन्स।

उत्तर:

(a) हार्टले विदर्स

प्रश्न (b)

मुद्रा का कार्य है –

(a) विनिमय का माध्यम

(b) मूल्य का मापक

(c) मूल्य का संचय

(d) उपर्युक्त सभी।

उत्तर:

(d) उपर्युक्त सभी।

प्रश्न (c)

मुद्रा की पूर्ति से हमारा आशय है –

(a) बैंक में जमा राशि

(b) जनता के पास उपलब्ध रुपये

(c) डाकघर में जमा बचत खाते की राशि

(d) उपर्युक्त सभी।

उत्तर:

(d) उपर्युक्त सभी।

प्रश्न (d)

सेण्ट्रल बैंक ऑफ इंडिया क्या है –

(a) व्यापारिक बैंक

(b) केन्द्रीय बैंक

(c) निजी बैंक

(d) इनमें से कोई नहीं।

उत्तर:

(a) व्यापारिक बैंक

प्रश्न (e)

किस विधि से हम बैंक से मुद्रा निकाल सकते हैं –

(a) आहरण पत्र

(b) चेक

(c) ए.टी.एम.

(d) उपर्युक्त सभी।

उत्तर:

(d) उपर्युक्त सभी।

प्रश्न (f)

भारतीय बैंकिंग प्रणाली का संरक्षक कौन है –

(a) रिजर्व बैंक ऑफ इण्डिया

(b) स्टेट बैंक ऑफ इण्डिया

(c) यूनिट ट्रस्ट ऑफ इण्डिया

(d) भारतीय जीवन बीमा निगम।

उत्तर:

(a) रिजर्व बैंक ऑफ इण्डिया

प्रश्न (g)

नरसिम्हम समिति का संबंध निम्नलिखित में किसने है –

(a) कर सुधार

(b) बैंकिंग सुधार

(c) कृषि सुधार

(d) आधारभूत संरचना सुधार।

उत्तर:

(b) बैंकिंग सुधार

प्रश्न 2.

रिक्त स्थानों की पूर्ति कीजिए –

- भारत के केन्द्रीय बैंक का नाम ………………………………… है।

- बैंक दर को ……………………………… दर के नाम से भी जाना जाता है।

- साख सृजन में बैंक ………………………………. जमाएँ उत्पन्न करते हैं।

- जब CRR घटता है तब साख सृजन ………………………………… होता है।

- स्थगित भुगतान की माप मुद्रा का ……………………………. कार्य है।

- विनिमयं का माध्यम मुद्रा का ………………………………. कार्य है।

- मुद्रा के स्थैतिक एवं गत्यात्मक कार्यों का विभाजन …………………………….. ने किया।

उत्तर:

- रिजर्व बैंक ऑफ इण्डिया

- पुनर्कटौती

- व्युत्पन्न

- अधिक

- द्वितीयक

- प्राथमिक

- पाल

प्रश्न 3.

सत्य /असत्य बताइये –

- दैनिक लेन – देन को पूरा करने के लिए मुद्रा की आवश्यकता होती है।

- सावधानी उद्देश्य के लिए मुद्रा की माँग आय के साथ सीधे अनुपात में परिवर्तित होती है।

- भारतीय रिजर्व बैंक जनता को ऋण देता है।

- ‘भारत में व्यापारिक बैंक भी भारतीय रिजर्व बैंक की भाँति नोट निर्गमन का कार्य करते हैं।

- विश्वसनीय मुद्रा में चेक भी शामिल है।

- भारतीय रिजर्व बैंक किसी अचल सम्पत्ति का स्वामी नहीं बन सकता।

उत्तर:

- सत्य

- सत्य

- असत्य

- असत्य

- सत्य

- सत्य।

प्रश्न 4.

सही जोड़ियाँ बनाइये –

उत्तर:

- (c)

- (a)

- (d)

- (e)

- (b).

प्रश्न 5.

एक शब्द/वाक्य में उत्तर दीजिये –

- कृषकों को दीर्घकालीन ऋण देने वाली बैंक का नाम बताइए?

- व्यापार चक्र मुद्रा का कौन – सा दोष है?

- तरल कोषानुपात बढ़ाने से मुद्रा की पूर्ति पर क्या प्रभाव पड़ेगा?

- “बैंक केवल द्रव्य जुटाने वाली संस्था ही नहीं है, वरन् ये द्रव्य के सृजनकर्ता भी हैं।” किसने कहा है?

- कागजी मुद्रा निर्गमन का अधिकार किसे होता है?

- नाबार्ड की स्थापना कब की गयी?

उत्तर:

- कृषि व ग्रामीण विकास बैंक

- आर्थिक

- घटेगी

- शेयर्स

- केन्द्रीय बैंक को

- 1982 में।

मुद्रा एवं बैंकिंग लघु उत्तरीय प्रश्न

प्रश्न 1.

“मुद्रा एक अच्छी सेविका है, किन्तु बुरी स्वामिनी है”? स्पष्ट कीजिए?

उत्तर:

मुद्रा हमारे जीवन की समस्त क्रियाओं पर इस तरह छा गयी है कि मुद्रा हमारे अधीन न रहकर हम ही मुद्रा के अधीन हो गये हैं। यह हमारी आवश्यकताओं को संतुष्ट करने के लिए एक साधन मात्र है, किन्तु आज मुद्रा ही हमारे जीवन का लक्ष्य बन गया है। हमारे जीवन की सुख शान्ति का एकमात्र आधार आज मुद्रा बन गयी है। अत: यह कहना पड़ रहा है कि मुद्रा आज हमारी सेविका नहीं, बल्कि स्वामिनी बन गयी है।

प्रश्न 2.

केन्द्रीय बैंक किसे कहते हैं?

अथवा

केंद्रीय बैंक को परिभाषित कीजिए?

उत्तर:

केन्द्रीय बैंक का अर्थ – किसी देश का केन्द्रीय बैंक उस देश की सर्वोच्च वित्तीय संस्था होती है। यह देश का शिखर बैंक होता है। देश के अन्य बैंक इसी के नियंत्रण में कार्य करते हैं। इस बैंक को नोट निर्गमन करने का एकाधिकार प्राप्त है। यह बैंक अर्थव्यवस्था में मुद्रा की पूर्ति एवं साख को नियंत्रित करता है। रिजर्व बैंक ऑफ इण्डिया भारत का केन्द्रीय बैंक है जिसका प्रधान कार्यालय मुम्बई में है। केण्ट के अनुसार, “केन्द्रीय बैंक वह संस्था है, जिसे सामान्य सार्वजनिक हित में मुद्रा की मात्रा के विस्तार एवं संकुचन का उत्तरदायित्व दे दिया गया हो।”

प्रश्न 3.

खातों का समाशोधन, निपटारा तथा स्थानान्तरण केन्द्रीय बैंक द्वारा किस तरह किया जाता है?

उत्तर:

केन्द्रीय बैंक एक समाशोधन गृह के रूप में ऐसी व्यवस्था करता है कि विभिन्न बैंकों के पारस्परिक लेन – देन अथवा एक – दूसरे पर लिखे गये चेकों के भुगतान का निपटारा केवल खातों में आवश्यक परिवर्तन द्वारा किया जा सके। केन्द्रीय बैंक के माध्यम से बैंकों को इस प्रकार के पारस्परिक लेन – देन का निपटारा करने में बहुत सुविधा होती है। केन्द्रीय बैंक में सब सदस्य बैंकों के खाते खुले रहते हैं तथा इन खातों में रकम का स्थानान्तरण कर देने से बिना नगद भुगतान किये अथवा बहुत कम मात्रा में नगद देकर लेन – देन का हिसाव हो जाता है।

प्रश्न 4.

व्यापारिक बैंकों के दो लाभ एवं दो दोष बताइए?

उत्तर:

व्यापारिक बैंकों के लाभ – व्यापारिक बैंकों के दो लाभ निम्नलिखित हैं –

1. बचतों का उत्पादन कार्यों में प्रयोग:

बैंक देश की छोटी एवं बड़ी बचतों को संगृहीत करते हैं। परिणामस्वरूप समाज के पास जो अनावश्यक राशि रहती है, वह वित्तीय कार्यों में विनियोग की जाती है तथा दूसरी ओर व्यापार, उद्योग, वाणिज्य की आवश्यकताओं (वित्तीय आवश्यकताएँ) की पूर्ति होती हैं। इससे अर्थव्यवस्था का संतुलित विकास होता है।

2. भुगतान में सुविधा:

बैंक के कारण चेकों द्वारा भुगतान करना आसान व सरल हो गया है। चेकों द्वारा न तो रुपयों को गिनने की आवश्यकता न असुरक्षा की स्थिति। विदेशी भुगतानों में भी यात्री चेक, साख-पत्रों और विदेशी विनिमय का प्रयोग किया जाता है।

व्यापारिक बैंकों के दोष:

व्यापारिक बैंकों के दो दोष निम्नलिखित हैं –

1. पूँजी जमाओं का कम होना:

पश्चिमी देशों की तुलना में हमारे देश में जमा पूँजी कम है। अमेरिका में प्रति व्यक्ति जमाएँ ₹ 2923 है जबकि भारत में केवल ₹ 321 है इसका कारण है कि पश्चिमी देशों की तुलना में हमारे देश की प्रति व्यक्ति आय कम है।

2. बैंकिंग आदत का कम होना:

हमारे देश में बैंकों में बचत जमा करने की लोगों में आदत कम है। विशेषकर ग्रामीण क्षेत्रों में व्यक्ति अपनी बचत को बैंकों में जमा करने की अपेक्षा गाड़कर रखना अधिक अच्छा मानते हैं।

प्रश्न 5.

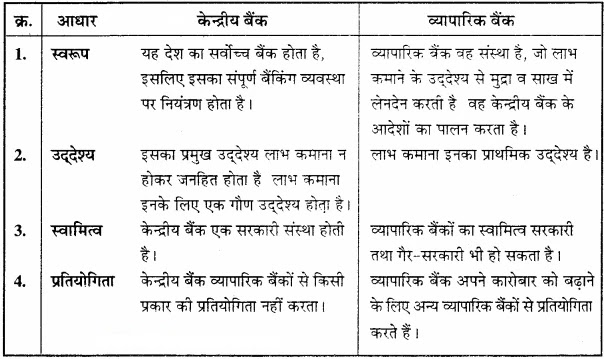

केन्द्रीय बैंक एवं व्यापारिक बैंक में अंतर लिखिए?

उत्तर:

प्रश्न 6.

भारत में मुद्रा पूर्ति की वैकल्पिक परिभाषा क्या है?

अथवा

भारत में मुद्रा पूर्ति की अवधारणा को समझाइये?

उत्तर:

भारत में मुद्रा की पूर्ति की अवधारणा निम्न है –

M1 = जनता के पास चलन मुद्रा एवं जनता की बैंकों में माँग जमाएँ।

M2 = M1 + डाकघर बचत बैंकों में बचत निक्षेप।

M3 = M2 + बैंकों की शुद्ध समयावधि निक्षेप।

M4 = M3 + डाकघर संगठनों के पास कुल जमा निक्षेप।

यहाँ पर स्पष्ट किया जाता है कि MA मुद्रा की पूर्ति की समग्र अवधारणा है।

प्रश्न 7.

मुद्रा की सट्टा माँग और ब्याज की दर में विपरीत संबंध होता है ऐसा क्यों? समझाइये?

उत्तर:

सट्टा (परिकल्पना) कार्य के लिये मुद्रा की माँग का तात्पर्य है मुद्रा को नगदी रूप में अपने पास रखने की अवसर लागत ब्याज दर है। उदाहरण के लिये, एक समय में एक व्यक्ति उसके पास उपलब्ध मुद्रा का उपयोग यदि सटटा कार्य के लिये करता है तो उसे उसी मुद्रा के किसी अन्य कार्य में विनियोग से प्राप्त ब्याज की राशि को त्यागना होगा। यही नगद रखने की कीमत कही जा सकती है। माँग के नियम के अनुसार, कीमत बढ़ने पर माँगी गई मात्रा कम हो जाती है एवं कीमत घटने पर माँगी गई मात्रा बढ़ जाती है। ब्याज की दर के बढ़ने पर सटटा उद्देश्य के लिये माँगी गई मात्रा कम होगी एवं इसके विपरीत होने पर बढ़ेगी। अतः सट्टा की माँग एवं ब्याज दर में विपरीत संबंध है।

प्रश्न 8.

भारतीय रिजर्व बैंक को अंतिम ऋणदाता क्यों कहा जाता है?

उत्तर:

देश का केन्द्रीय बैंक भारतीय रिजर्व बैंक है। केन्द्रीय बैंक संकट की स्थिति में वाणिज्यिक बैंकों को सुरक्षात्मक गारंटी प्रदान करता है। बैंकों को उसकी माँग जमाओं के आहरणकर्ताओं को भुगतान सामर्थ्य बनाये रखने के लिये सदैव तैयार रहना पड़ता है। केन्द्रीय बैंक वाणिज्यिक बैंकों को ऋण प्रदान करके उनको वित्तीय संकट से उबारता है। इस प्रकार भारतीय रिजर्व बैंक, बैंकों के लिये अंतिम ऋणदाता बनकर उन्हें वित्तीय संकट से बचाता है एवं दिवालिया होने से भी बचाता है।

प्रश्न 9.

मान लीजिए कि एक बंध – पत्र दो वर्षों के बाद ₹ 500 के वादे का वहन करता है, तत्काल कोई प्रतिफल प्राप्त नहीं होता है। यदि ब्याज की दर 5% वार्षिक है, तो बंध – पत्र की कीमत क्या होगी?

उत्तर:

बंध – पत्र की कीमत –

प्रश्न 10.

तरलता पाश क्या है?

अथवा

तरलता पाश क्या है?

रेखाचित्र की सहायता से स्पष्ट कीजिए?

उत्तर:

वह स्थिति जिसमें ब्याज दरें अपने न्यूनतम स्तर पर होती है तथा मुद्रा की पूर्ति बढ़ाने पर भी जब ब्याज दरों में कमी नहीं आती, वह स्थिर रहती है, तो यह स्थिति तरलता पाश कहलाती है। इस चित्र में बिन्दु के पश्चात् मुद्रा पूर्ति बढ़ाने पर भी ब्याज दर और अधिक नहीं गिरती। बिन्दु A और B के मध्य की स्थिति तरलता पाश कहलाती है।

प्रश्न 11.

वस्तु – विनिमय प्रणाली क्या है? इसकी क्या कमियाँ हैं?

उत्तर:

वस्तु – विनिमय प्रणाली:

वस्तुओं का वस्तुओं से होने वाला प्रत्यक्ष विनिमय ही वस्तु विनिमय प्रणाली कहलाता है।

वस्तु – विनिमय प्रणाली की कमियाँ या कठिनाइयाँ – वस्तु विनिमय प्रणाली की मुख्य कमियाँ या कठिनाइयाँ निम्नलिखित हैं –

1. दोहरे संयोग का अभाव:

वस्तु विनिमय हेतु ऐसे दो पक्षों का होना आवश्यक था, जिसके पास एक – दूसरे को देने के लिए आवश्यक वस्तु हो तथा बदले में वे एक – दूसरे की वस्तु को लेने के लिए तैयार हों। ऐसे दो पक्षों का मिलना काफी कठिन होता था।

2. विभाजकता का अभाव:

कुछ वस्तुएँ ऐसी होती हैं जिनमें विभाजन के गुण का अभाव पाया जाता है। ऐसे में या तो एक पक्ष को हानि उठानी पड़ती है या फिर विनिमय ही नहीं हो सकता है।

3. सर्वमान्य मापक का अभाव:

वस्तु – विनिमय प्रणाली में सर्वमान्य मूल्य मापक का अभाव था। इस स्थिति में यह निर्णय करना कठिन होता था कि एक वस्तु के बदले में दूसरी वस्तु की कितनी मात्रा दी जाए।

4. धन संग्रह एवं हस्तान्तरण में कठिनाई:

वस्तु विनिमय के समय में क्रय मूल्य का संचय वस्तुओं के रूप में ही किया जा सकता था। जबकि कुछ वस्तुएँ इनमें शीघ्र नष्ट होने वाली भी होती थी, वहीं मूल्य का हस्तान्तरण भी वस्तु विनिमय में कठिन था क्योंकि उस समय भुगतान वस्तुओं में ही होता था।

5. भावी भुगतानों में कठिनाई-वस्तु विनिमय प्रणाली में वस्तुओं का मूल्य निश्चित नहीं था तथा भविष्य में किस वस्तु का क्या मूल्य होगा यह भी नहीं कहा जा सकता था।

6. सेवाओं के विनिमय में कठिनाई-वस्तुओं के विनिमय की अपेक्षा सेवाओं का विनिमय वस्तु विनिमय प्रणाली में अधिक कठिन काम था। एक अध्यापक की सेवाएँ लेने के बदले में उसे कितना भुगतान किया जाए? इसका उत्तर मिलना संभव नहीं था।

प्रश्न 12.

संव्यवहार के लिए मुद्रा की माँग क्या है? किसी निर्धारित समयावधि में संव्यवहार मूल्य से यह किस प्रकार सम्बन्धित है?

उत्तर:

जीवनयापन के दैनिक उद्देश्यों की पूर्ति के लिए की जाने वाली मुद्रा की माँग संव्यवहार माँग कहलाती है। इसे लेन – देन के लिए मुद्रा की माँग भी कहा जाता है। संव्यवहार के लिए मुद्रा की माँग व्यक्ति और फर्म दोनों के द्वारा किया जाता है। संव्यवहार माँग का कारण यह है कि वेतन तो एक निश्चित समय के पश्चात् मिलता है लेकिन व्यय दैनिक रूप से किये जाते हैं। संव्यवहार माँग कितनी होगी यह व्यक्ति की आय पर निर्भर है। किसी निर्धारित समयावधि में अर्थव्यवस्था में संव्यवहार के लिए मुद्रा की माँग संव्यवहार की कुल मात्रा का एक भाग होता है। अतः इसे निम्नांकित प्रकार रखा जा सकता है –

Mdr = K.T

यहाँ, MdT = संव्यवहार के लिए मुद्रा की माँग

T = एक इकाई समयावधि में किये कुल संव्यवहार का मूल्य

K = धनात्मक अंश।

अर्थव्यवस्था में की जाने वाली संव्यवहार के लिए कुल माँग सकल घरेलू उत्पाद तथा मूल्य स्तर से प्रत्यक्ष रूप से सम्बन्धित होती है।

मुद्रा एवं बैंकिंग दीर्घ उत्तरीय प्रश्न

प्रश्न 1.

मुंद्रा स्टॉक तथा मुद्रा प्रवाह में अंतर बताइए?

उत्तर:

मुद्रा स्टॉक:

किसी एक समय बिन्दु में अर्थव्यवस्था में मुद्रा की जितनी मात्रा चलन में होती है उसे स्टॉक कहते हैं। उदाहरण के लिए ,देश में किसी निश्चित तिथि पर मुद्रा चलन के रूप में 1000 करोड़ रुपये है तो यह मुद्रा का स्टॉक कहलायेगा।

मुद्रा प्रवाह:

जब मुद्रा की पूर्ति किसी समय अवधि में देखी जाती है तब उसे मुद्रा का प्रवाह कहते हैं। मुद्रा के प्रवाह को ज्ञात करने के लिये एक निश्चित समय – अवधि में मुद्रा की चलन मात्रा को उसकी औसत चलन – गति से गुणा कर दिया जाता है। उदाहरण के लिए, यदि मुद्रा का स्टॉक 1000 करोड़ रुपये है और 1 वर्ष में मुद्रा की औसत – चलन गति 12 है तो मुद्रा का प्रवाह होगा 1000 x 12 = ₹ 12000 करोड़।।

प्रश्न 2.

रिजर्व बैंक ऑफ इण्डिया के पाँच कार्यों को संक्षेप में लिखिए?

उत्तर:

रिजर्व बैंक ऑफ इण्डिया के प्रमुख कार्य निम्नलिखित हैं –

1. नोट निर्गमन:

रिजर्व बैंक ऑफ इण्डिया अधिनियम के अन्तर्गत रिजर्व बैंक को नोट निर्गमन का एकाधिकार प्राप्त है। यह बैंक 2, 5, 10, 20, 50, 100, 500 एवं ₹ 2000 के नोट निर्गमन कर सकती है। जिसके लिये न्यूनतम कोष पद्धति को अपनाया जाता है।

2. साख नियमन:

रिजर्व बैंक दर, खुले बाजार की क्रियाएँ, नगद कोषों के अनुपात में परिवर्तन, तरल कोषों में परिवर्तन, चयनात्मक साख नियंत्रण, बिल बाजार योजना, बहुमुखी ब्याज दरें नैतिक दबाव की आदि के माध्यम से किया जा सकता है।

3. सरकारी बैंकर, प्रतिनिधि एवं सलाहकार:

रिजर्व बैंक ऑफ इण्डिया भारत सरकार एवं राज्य सरकारों के बैंकर, प्रतिनिधि व सलाहकार का कार्य करता है तथा सरकारों की समस्त आय अपने पास जमा करता है, व्ययों का भुगतान करता है एवं ऋणों की व्यवस्था करता है।

4. बैंकों का बैंक:

रिजर्व बैंक को बैंक के नियमन का अधिकार है। कोई भी नया बैंक रिजर्व बैंक की अनुमति के बिना स्थापित नहीं हो सकता है और न पुराना बैंक अपनी शाखाएँ ही खोल सकता है।

5. देश के विदेशी विनिमय कोषों का संरक्षण:

पत्र मुद्रा के निर्गमन के लिए केन्द्रीय बैंक आरंभ से ही अपने पास धात्विकं कोष रखता था। बाद में स्वर्ण विन्य मान अपनाये जाने पर अनेक देशों के केन्द्रीय बैंक विदेशी विनिमय के कोषों के आधार पर भी मुद्रा का निर्गमन करने लगे। केन्द्रीय बैंक विदेशी विनिमय दर पर नियंत्रण रखता है।

प्रश्न 3.

रिजर्व बैंक ऑफ इंडिया के साख नियंत्रण उपायों को संक्षेप में समझाइये? (कोई पाँच)

अथवा

भारतीय रिजर्व बैंक साख का नियंत्रण कैसे करता है? वर्णन कीजिए?

उत्तर:

रिजर्व बैंक ऑफ इंडिया के प्रमुख साख नियंत्रण उपाय निम्नलिखित हैं –

1. बैंक दर:

जिस दर पर रिजर्व बैंक अन्य व्यापारिक बैंकों को सरकारी प्रतिभूतियों के आधार पर ऋण देता है तथा उनके प्रथम श्रेणी के बिलों को भुनाता है, उसे बैंक दर कहते हैं रिजर्व बैंक उक्त दर में समय – समय पर परिवर्तन कर साख नियंत्रण करता है।

2. खुले बाजार की क्रियाएँ:

खुले बाजार की क्रियाओं से तात्पर्य, सरकारी प्रतिभूतियों व प्रथम श्रेणी के बिलों व प्रतिज्ञा पत्रों आदि के क्रय – विक्रय से है। रिजर्व बैंक इन क्रियाओं से मुद्रा की मात्रा में कमी या वृद्धि करता है।

3. परिवर्तनशील नकद कोषानुपात:

प्रत्येक अनुसूचित बैंकों को रिजर्व बैंक के पास अपनी जमाओं का एक न्यूनतम निर्धारित प्रतिशत जमा करना पड़ता है। इस प्रतिशत में परिवर्तन करके रिजर्व बैंक साख को नियंत्रित करता है।

4. तरल कोषानुपात:

रिजर्व बैंक तरल कोषानुपात की मात्रा में परिवर्तन करके भी साख को नियंत्रण करता है।

5. चयनात्मक साख नियंत्रण:

रिजर्व बैंक को अधिकार है कि वह ऋणों की मात्रा व दिशा का नियमन करे। इसी को चयनात्मक नियंत्रण कहते हैं।

प्रश्न 4.

व्यापारिक बैंकों के दोषों को दूर करने के लिए कोई पाँच उपाय बताइए?

उत्तर:

व्यापारिक बैंकों के दोषों को दूर करने हेतु उपाय – भारतीय व्यापारिक बैंकों के दोषों को दूर करने हेतु निम्नांकित उपाय हैं –

- व्यापारिक बैंकों के संतुलित विकास के लिए इनकी नई शाखाएँ पिछड़े एवं ग्रामीण क्षेत्र में खोली जाये।

- पूँजी की कमी को दूर करने के लिए बैंकों द्वारा जमा योजना को आकर्षक बनाया जाना चाहिए।

- व्यापारिक बैंकों को प्रोत्साहन देने के लिए सरकार द्वारा इन पर लगाये जाने वाले करों में छूट प्रदान की जानी चाहिए।

- बैंकों की कार्यकुशलता में वृद्धि हेतु आवश्यक है कि प्रशिक्षित एवं कुशल कर्मचारियों की नियुक्ति की जाये।

- देश में बैंकिंग संबंधी शिक्षा की पर्याप्त व्यवस्था की जानी चाहिए।

प्रश्न 5.

वाणिज्यिक बैंक के कार्यों का वर्णन कीजिये?

उत्तर:

वाणिज्यिक बैंकों के प्रमुख कार्य निम्नलिखित हैं –

1. जमाएँ स्वीकार करना:

बैंकों का महत्वपूर्ण कार्य आम जनता से जमाएँ स्वीकार करना है। लोगों की बचतों को जमा करना बैंकों का प्रमुख कार्य है। यह कार्य बैंकों में बचत खाता, चालू खाता, आवर्ती जमा खाता, सावधि निक्षेप खाता खोलकर किया जाता है। इन खातों में रुपया निकलवाने की सुविधा एवं जमा अवधि के आधार पर अलग – अलग ब्याज दर प्रचलित होती है जिसके आधार पर ग्राहकों को ब्याज दिया जाता है।

2. ऋण देना:

बैंकों का दूसरा कार्य आम जनता, व्यापारियों, उद्योगपतियों, उचनिचों को आवश्यकता पड़ने पर ऋण प्रदान करना है। यह कार्य बैंक अपनी जमा राशि का एक भाग निश्चित सुरक्षाकोष में रखकर शेष राशि को उधार देता है। बैंक को ऋण देने से ब्याज की प्राप्ति होती है जो बैंकों की आय का साधन है साधारणतया बैंक नगद साख, माँग उधार, अल्पावधि ऋण, अधिविकर्ष, विनिमय बिलों की कटौती करके ऋण प्रदान करता हैं।

3. एजेन्सी संबंधी कार्य:

बैंक अपने ग्राहकों को एजेन्सी संबंधी सेवायें भी प्रदान करते हैं। इन सेवाओं में निम्न सेवायें महत्वपूर्ण हैं –

- नगद कोषों का हस्तांतरण

- ग्राहकों के लिये कंपनी अंशों एवं ऋणपत्रों की खरीद एवं बिक्री

- लाभांश, चैक, आदि का संग्रह करना

- आयकर संबंधी एवं निवेश संबंधी परामर्श देना

- लाकर्स में बहुमूल्य संपत्तियों के दस्तावेजों एवं सोने – चाँदी को सुरक्षित रखना, ग्रह संपत्ति एवं शिक्षा के साथ उपभोक्ता ऋण प्रदान करना। वर्तमान में बैंक सामाजिक दायित्व की प्रतिपूर्ति के तहत् पर्यावरण संरक्षण एवं नगद विहीन प्रणाली को बढ़ाने के लिये कार्य कर रहे हैं।

प्रश्न 6.

मुद्रा के प्रमुख कार्य कौन – से हैं? वस्तु विनिमय प्रणाली की कमियों को मुद्रा किस प्रकार दूर करती है?

उत्तर:

मुद्रा के प्रमुख चार कार्य होते हैं – माध्यम, मापक, मानक और भंडार।

1. विनिमय का माध्यम:

मुद्रा को सामान्य स्वीकृति का विशेष गुण प्राप्त होता है। इसके कारण यह क्रयशक्ति के रूप में बिना किसी व्यवधान या बाधा के उपयोग में लाई जाती है। मौद्रिक विनिमय में मुद्रा से बेहतर विनिमय का कोई माध्यम नहीं है। वस्तु विनिमय की दोहरे संयोग की समस्या को मुद्रा ने हल कर दिया है।

2. मूल्य का मापक:

मुद्रा को मूल्य का सबसे बेहतर मापक माना गया है। मुद्रा एक लेखा इकाई के रूप में मूल्य को मापने का कार्य सरलतापूर्वक कर लेती है। प्रत्येक वस्तु को उसकी लेखा इकाई जैसे – मीटर, किलो, दूरी आदि में मापा जा सकता है। यह कार्य मुद्रा द्वारा संपन्न किया जाता है। वस्तु विनिमय की इस समस्या को मुद्रा ने हल कर दिया है।

3. मूल्य का मानक:

मुद्रा को मूल्य के मानक इकाई का भी गुण प्राप्त होता है। मुद्रा की क्रयशक्ति के आधार पर चूँकि मुद्रा का एक मानक स्तर होता है। अतः स्थगित भुगतानों के मानक इकाई के रूप में मुद्रा यह कार्य आसानी से संपन्न कर लेती है। यद्यपि मुद्रा के मूल्य में भी उतार – चढ़ाव होते हैं परन्तु फिर भी उसकी क्रयशक्ति को एक मानक स्तर प्राप्त होता है। इससे न तो देनदार को हानि होती है और न ही लेनदार को।

4. मूल्य का भंडार:

मुद्रा में संचय की क्षमता का गुण विद्यमान होता है। इससे मूल्य का संचय आसानी के साथ किया जा सकता है। इसका महत्वपूर्ण कारण यह है कि मुद्रा में क्रयशक्ति अन्य वस्तुओं की अपेक्षा स्थिर रहती है। मुद्रा में शीघ्र नष्ट होने का भय नहीं रहता है। इसका संचय करने के लिये विशेष और अधिक स्थान की आवश्यकता नहीं होती है। मूल्य का संचय भविष्य की आवश्यकताओं के लिये भी किया जा सकता है।

प्रश्न 7.

व्यावसायिक बैंक के कार्यों का वर्णन कीजिए?

उत्तर:

व्यावसायिक बैंक के कार्य निम्नलिखित हैं –

1. जनता से जमाएँ स्वीकार करना:

व्यापारिक बैंक तीन प्रकार की जमाएँ जनता से स्वीकार करता है –

- चालू खाते में जमाएँ स्वीकार करना

- सावधि जमा खाते में जमाएँ स्वीकार करना

- बचत बैंक खाते में जमाएँ स्वीकार करना।

2. ऋण एवं अग्रिम प्रदान करना:

व्यापारिक बैंक निम्नलिखित प्रकार के ऋण एवं अग्रिम जनता को प्रदान करता है –

- नकद साख

- माँग ऋण

- अल्पकालीन ऋण आदि।

3. बैंक के अभिकर्ता के रूप में कार्य:

व्यापारिक बैंक निम्नलिखित कार्य अभिकर्ता के रूप में करता हैं।

- फंड्स का हस्तांतरण

- फंड्स का संग्रह

- विभिन्न मदों का भुगतान

- लाभांश का संग्रह

- संपत्ति का ट्रस्टी एवं कार्यपालक आदि।

- विदेशी व्यापार को वित्त प्रदान करना।

- तरलता की आपूर्ति करना।।

- सामान्य उपयोगी सेवाएं प्रदान करना।

प्रश्न 8.

मुद्रा गुणक क्या है? गुणक का मूल्य क्या निर्धारित करता है?

उत्तर:

मुद्रा गुणक को मुद्रा स्टॉक तथा हाइ पावर्ड मनी (आधार मुद्रा) के अनुपात के रूप में परिभाषित किया जा सकता है।

= M/H

मुद्रा गुणक का मूल्य सामान्यतः 1 से अधिक होता है।

मुद्रा गुणक ज्ञात करने की विधि –

मुद्रा की आपूर्ति = मुद्रा + जमाएँ

M = Cu + DD

= (1 + Cdr) DD

Cdr = Cu/DD

माना सरकार की ट्रेजरी जमाएँ शून्य हैं –

आधार मुद्रा = जनता के पास मुद्रा + व्यापारिक बैंकों के आरक्षित कोष बैंकों के आरक्षित कोष में नकद कोष तथा व्यापरिक बैंकों की RBI के साथ जमाएँ शमिल की जाती हैं।

H = Cu + R = Cdr DD + rdr DD

= (Cdr + rdr) DD.

मुद्रा गुणक = M/H

= (frac{(1 + Cdr)DD}{(Cdr + rdr)DD})

= (frac{1 + Cdr}{Cdr + rdr})

इसका मूल्य इकाई से अधिक होगा क्योंकि rdr का मान 1 से कम होता है।

अतः 1 + Cdr > Cdr + rdr

प्रश्न 9.

भारतीय रिजर्व बैंक एक केन्द्रीय बैंक के रूप में मुद्रा एवं साख का नियंत्रण करने के लिये किन मौद्रिक उपायों को अपनाता है? समझाइये?

उत्तर:

भारतीय रिजर्व बैंक देश के केन्द्रीय बैंक के रूप में मुद्रा एवं साख का नियमन एवं नियंत्रण करता है। केन्द्रीय बैंक की अपनी मौद्रिक नीति होती है जिसके तहत् रिजर्व बैंक दो प्रकार के उपकरणों को अपनाता है –

- मात्रात्मक उपकरण (उपाय) एवं –

- गुणात्मक उपकरण (उपाय)। सारांश में मात्रात्मक उपाय देश में साख की मात्रा के विस्तार एवं संकुचन अथवा वृद्धि एवं कमी को प्रभावित करते हैं जबकि गुणात्मक उपाय साख की दिशा को संसूचित करते हैं।

(I) मात्रात्मक उपाय (उपकरण):

केन्द्रीय बैंक के रूप में भारतीय रिजर्व बैंक निम्न मात्रात्मक उपाय अपनाता है। ये उपाय साख की उपलब्ध कुल मात्रा को प्रभावित करते हैं –

1. बैंक दर (Bank rate):

इस दर का अभिप्राय उस दर से है जिस पर वाणिज्यिक बैंक अपने प्रथम श्रेणी बिलों की पुनर्कटौती करके भारतीय रिजर्व बैंक से अल्पकालीन ऋण प्राप्त करते हैं। इसे रेपो दर भी कहा जाता है। मंदी के समय बैंक दर में कमी करके साख का विस्तार किया जा सकता है तो स्फीतिक काल या तेजी काल में बैंक दर में वृद्धि करके साख का संकुचन किया जा सकता है।

2. खुले बाजार की क्रियाएँ (Open market operations):

इस उपाय के अंतर्गत भारतीय रिजर्व बैंक अर्थव्यवस्था में खुले बाजार में सरकारी प्रतिभूतियों का क्रय-विक्रय करता है। इन क्रियाओं को ही खुले बाजार की क्रियाएँ कहा जाता है। जब अर्थव्यवस्था में साख का स्फीतिकारी दबाव होता है तो वह प्रतिभूतियों को बेचकर नकदी को वापस प्राप्त कर लेता है एवं इससे बैंकों की ऋण देने की क्षमता कम हो जाती है। इसके विपरीत होने पर प्रतिभूतियाँ खरीदकर नगदी को अर्थव्यवस्था में फैला देता है।

3. नगद आरक्षित अनुपात (Cash reserve ratio):

प्रत्येक वाणिज्यिक बैंक को अपनी जमाओं का एक न्यूनतम प्रतिशत कानूनी रूप से रिजर्व बैंक के पास रखना होता है। इस दर को केन्द्रीय बैंक द्वारा निर्धारित किया जाता है। जब अर्थव्यवस्था में स्फीतिककारी दबाव हो तो यह दर बढ़ा दी जाती है एवं संकुचनात्मक स्थिति हो, तो यह अनुपात या दर घटा दी जाती है, जिससे अर्थव्यवस्था में साख निर्माण क्षमता को बढ़ाया जा सके।

4. वैधानिक तरलता अनुपात (Statutory liquidity ratio):

वाणिज्यिक बैंकों की कुल जमाओं का एक न्यूनतम प्रतिशत तरल परिसंपत्तियों के लिये दैनिक आधार पर रखना होता है जिससे कि बैंक जमाकर्ताओं की नगदी की माँग को पूरा कर सकें। स्फीतिककारी स्थिति में इस अनुपात में वृद्धि करके साख को नियंत्रित किया जाता है एवं संकुचनात्मक स्थिति में इस अनुपात में कमी करके साख का विस्तार किया जाता है। इस उपाय से बैंकों की साख सृजन करने की क्षमता को बढ़ाया या घटाया जा सकता है।

(II) गुणात्मक उपाय:

भारतीय रिजर्व बैंक निम्न गुणात्मक उपायों को अपनाकर साख की दिशा को प्रभावित करता है, मात्रा को नहीं।

1. सीमान्त आवश्यकता:

इस उपाय के अन्तर्गत बैंक ग्राहक को उपलब्ध कराये जा रहे ऋण के विरुद्ध प्रतिभूति जमानत के तौर पर रखता है। बैंक रखी गई जमानत (संपत्ति) के मूल्य की तुलना में कम ऋण प्रदाय करता है ताकि ऋण अदायगी न हो पाने की स्थिति में उसके रोकीकरण से अपने ऋण की प्रतिपूर्ति कर लेता है। इससे साख के प्रवाह को एक दिशा प्राप्त होती है।

2. साख की राशनिंग:

जब साख की मात्रा का कोटा विविध वाणिज्यिक क्रियाओं के लिये निश्चित कर दिया जाता है तो इसे राशनिंग कहते हैं। बैंक ऋण देते समय इस कोटे को ध्यान में रखती है और निश्चित कोटे के अंश से अधिक ऋण प्रदान नहीं करती है।

3. नैतिक प्रभाव:

केन्द्रीय बैंक अपने सदस्य बैंकों पर नैतिक प्रभाव डालकर भी साख के विस्तार या संकुचन के लिये सहमत कर सकता है। केन्द्रीय बैंक चूँकि बैंकों का बैंक भी कहलाता है, अत: वह नैतिक प्रभाव से बैंकों को साख नियंत्रण के लिये सहमत कर लेता है। इस प्रकार भारतीय रिजर्व बैंक मात्रात्मक एवं गुणात्मक उपाय अपनाकर मुद्रा एवं साख का नियमन एवं नियंत्रण करता है।

Final Words

तो दोस्तों आपको हमारी पोस्ट कैसी लगी! शेयरिंग बटन पोस्ट के नीचे इसे अपने दोस्तों के साथ शेयर करना न भूलें। इसके अलावा अगर बीच में कोई परेशानी हो तो कमेंट बॉक्स में पूछने में संकोच न करें। आपकी सहायता कर हमें खुशी होगी। हम इससे जुड़े और भी पोस्ट लिखते रहेंगे। तो अपने मोबाइल या कंप्यूटर पर हमारे ब्लॉग “various info: Education and Tech” को बुकमार्क (Ctrl + D) करना न भूलें और अपने ईमेल में सभी पोस्ट प्राप्त करने के लिए हमें अभी सब्सक्राइब करें।

अगर आपको यह पोस्ट अच्छी लगी हो तो इसे अपने दोस्तों के साथ शेयर करना ना भूलें। आप इसे व्हाट्सएप, फेसबुक या ट्विटर जैसी सोशल नेटवर्किंग साइटों पर साझा करके अधिक लोगों तक पहुंचने में हमारी सहायता कर सकते हैं। शुक्रिया!